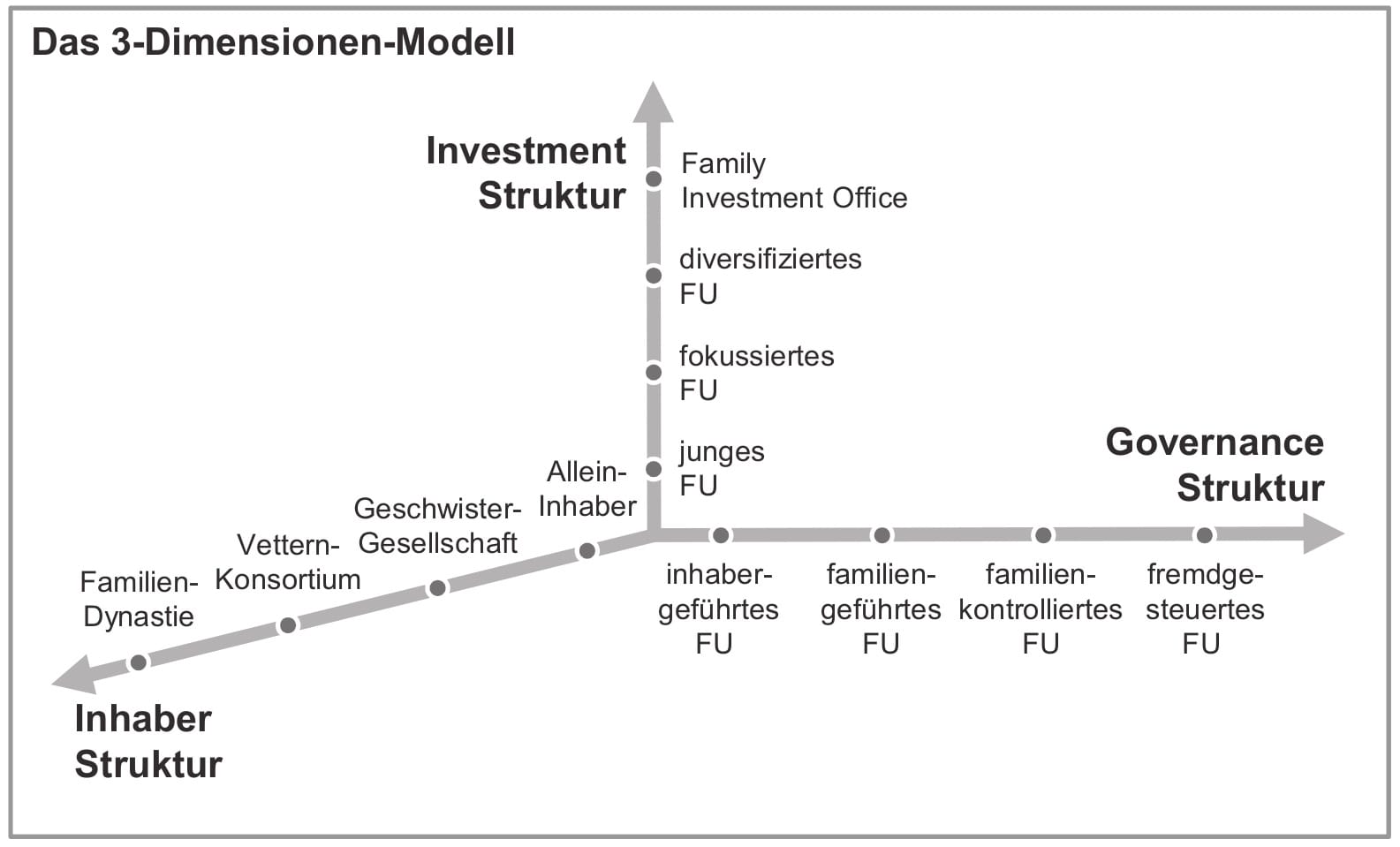

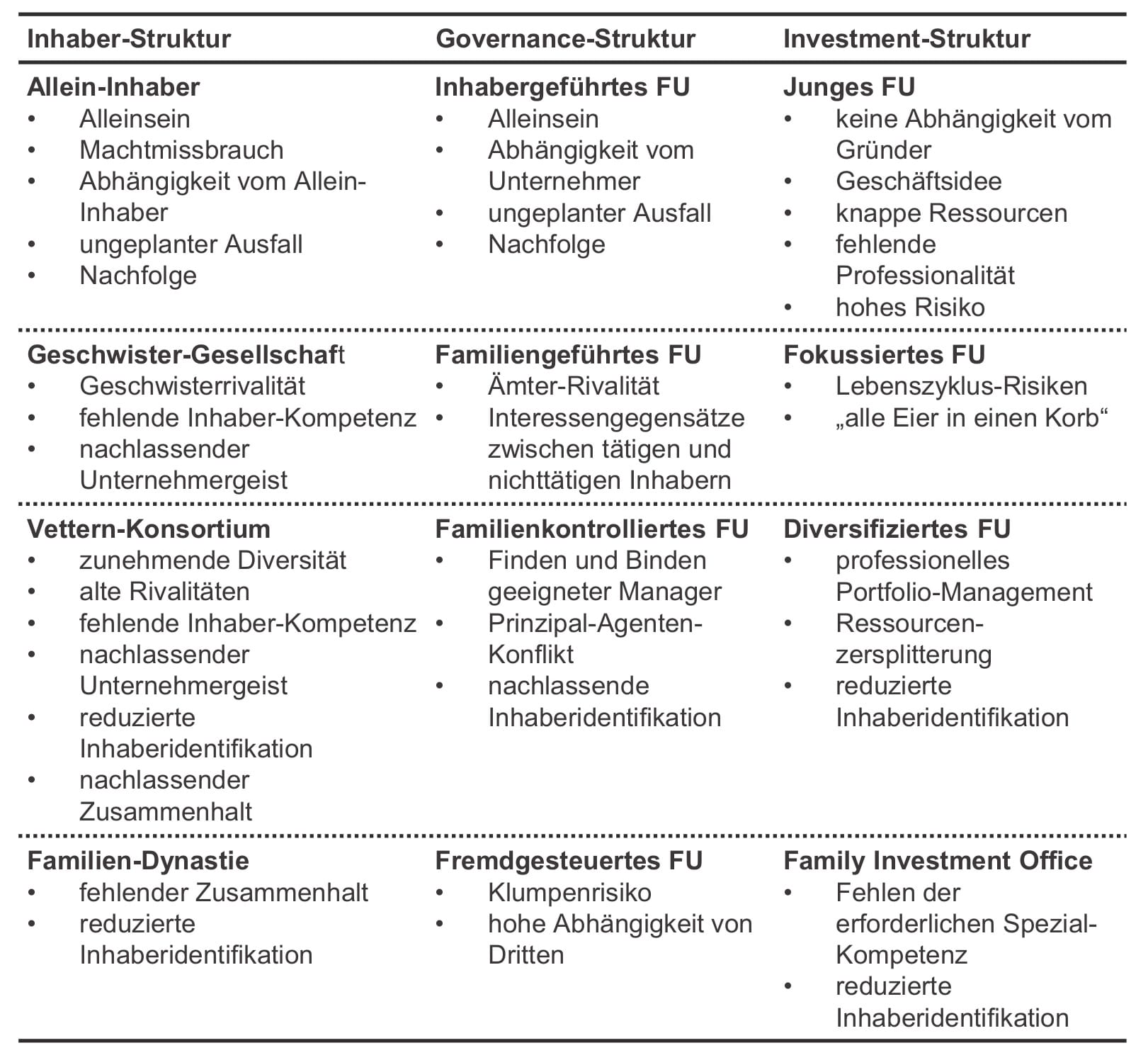

Eine weitere, noch dazu schnell und leicht zu handhabende Analysemöglichkeit bietet das 3-Dimensionen-Modell, das ich während meiner Zeit an der Lausanner Business School IMD entwickelt und 2009 erstmals öffentlich vorgestellt habe. Es hat sich seitdem in einer Vielzahl von Beratungsprojekten bewährt und eine weite Verbreitung gefunden. Sein Ziel ist es, den Inhabern von Familienunternehmen mithilfe weniger einfacher Fragen treffsichere Hinweise auf die für sie wichtigsten Aufgabenstellungen zu geben. Das ist nämlich gar nicht so leicht. Familienunternehmen unterscheiden sich nicht nur von anderen Unternehmenstypen, sondern auch untereinander zum Teil erheblich. Es gibt sie in den verschiedensten Erscheinungsformen und mit entsprechend vielfältigen Fragestellungen. „Inhaberstrategie von der Stange“ oder „One size fits all“ funktioniert im Familienunternehmen nicht. Was für einen Alleininhaber richtig sein mag, passt für einen Gesellschafterkreis mit mehreren Hundert Gesellschaftern noch lange nicht. Ein inhabergeführtes Familienunternehmen braucht andere Regeln als eines, an dessen Spitze ein nicht aus der Familie stammender Unternehmensführer steht. Und in einem Unternehmen, das sich auf ein Kerngeschäft fokussiert, stellen sich andere Herausforderungen als in einer breit diversifizierten Unternehmensgruppe oder in einem Family Investment Office. Inhaberstrategische Arbeit ist immer Maßanfertigung.

Mithilfe des 3-Dimensionen-Modells kann die dadurch entstehende Komplexität erheblich reduziert werden. Denn das 3-Dimensionen-Modell teilt die Welt der Familienunternehmen entlang dreier Dimensionen in Teilgruppen mit ähnlichen Problemstellungen ein. Auf diese Weise wird es der Inhaberfamilie möglich, sich und ihr Unternehmen als ein spezifischer Typus von Familienunternehmen zu erkennen und die mit dieser Einordnung üblicherweise verbundenen Herausforderungen zu verstehen. Hilfreich ist das nicht nur bei der Analyse aktueller Herausforderungen. Auch bei Veränderungen ist es gut zu wissen, welche neuen Herausforderungen mit der geplanten Veränderung verbunden sind. Auf diese Weise lassen sich Probleme adressieren, bevor sie auftreten. Die drei maßgeblichen Dimensionen aus dem 3-Dimensionen-Modell möchte ich nachfolgend kurz vorstellen. Es sind:

- die Art der familiären Inhaberschaft (Inhaberstruktur),

- die Art der Einflussnahme der Familie auf das Unternehmen (Governance-Struktur) und

- die Art der unternehmerischen Investition der Familie (Unternehmensstruktur).

Die Art der familiären Inhaberschaft (Inhaberstruktur)

Zwar eint alle Familienunternehmen die dominante Inhaberschaft einer Familie mit einem generationsübergreifenden Unternehmerverständnis, doch kann diese in verschiedenen Erscheinungsformen auftreten.

Der Alleininhaber

Am Anfang steht meist ein familiärer Alleininhaber. Nur selten werden Familienunternehmen von mehreren Familienmitgliedern gegründet. Die alleinige Inhaberschaft über die in Familienbesitz befindlichen Unternehmensanteile ist ein typisches Erscheinungsmerkmal der Gründergeneration. Sie kann aber auch in späteren Generationen auftreten, wenn der Inhaber nur einen Nachfolger hat oder sich für einen von mehreren potenziellen Nachfolgern entscheidet. Mitunter entsteht eine Alleininhaberschaft auch neu, etwa wenn ein Familienmitglied die anderen auskauft oder ein Familienunternehmen im Wege der Realteilung zwischen verschiedenen Familienmitgliedern aufgeteilt wird.

Die Alleininhaberschaft ist von allen Erscheinungsformen familiärer Inhaberschaft diejenige mit der geringsten Komplexität. Konflikte zwischen den Inhabern sind beim Alleininhaber ausgeschlossen. Dafür kann die uneingeschränkte Machtfülle zu Machtmissbrauch verleiten. Und auch mangelnde Fähigkeiten des Alleininhabers finden kein wirksames internes Korrektiv. Die hohe Abhängigkeit des Unternehmens vom Alleininhaber stellt Chance und Herausforderung zugleich dar, für die adäquate Lösungen gefunden werden müssen. Dies gilt auch für die letzte große Aufgabe des Alleininhabers – die Regelung seiner Nachfolge als Unternehmensinhaber. Wem überträgt er seine Beteiligung am Unternehmen? Wann tut er es? Welche Vorkehrungen sind für den Fall getroffen, dass der Alleininhaber vorzeitig und ungeplant ausfällt? Und wie wird sichergestellt, dass das vorgesehene Nachfolgekonzept auch funktioniert? Eine freiwillige Selbstbeschränkung der Inhabermacht durch Etablierung einer professionellen Governance sowie ein professionelles Management der Unternehmensnachfolge sind die angemessenen Antworten auf die Herausforderungen der Alleininhaberschaft.

Die Geschwistergesellschaft

Für kleine Familienunternehmen, die nur eine Familie ernähren können, gibt es zur Alleininhaberschaft praktisch keine Alternative. In großen Familienunternehmen ist sie jedoch eher die Ausnahme. Im inneren Konflikt zwischen dem rationalen Unternehmer-Ich und dem nach familiärer Gleichbehandlung verlangenden Eltern-Ich schlägt sich die überwiegende Zahl der Unternehmensgründer zumindest bei der Anteilsverteilung auf die Familienseite. Und so wird aus der Alleininhaberschaft des Gründers in der zweiten Generation in der Regel eine Geschwistergesellschaft, bei der die familiäre Inhaberschaft auf mehrere Geschwister aufgeteilt ist. Die Geschwistergesellschaft weist gegenüber der Alleininhaberschaft eine gesteigerte Komplexität der familiären Inhaberschaft auf. Zwar ist es positiv, dass die Gefahren des Machtmissbrauchs in der Geschwistergesellschaft durch die gegenseitige Kontrolle reduziert werden. Doch stehen diesem Vorteil neue Risiken gegenüber. Wie ist es um den Unternehmergeist und die Inhaberqualifikation der Erben bestellt? Und wie gehen sie mit Neid, Eifersucht und Missgunst um, vor allem dann, wenn Geld, Macht und Erbe zwischen den Geschwistern ungleich verteilt sind? Geschwistergesellschaften gelten als besonders konfliktanfällig und die Konflikte in ihnen wegen der meist großen Beteiligungen der Konfliktparteien am Unternehmen als besonders gefährlich. Etliche der berühmtesten Streitfälle in Familienunternehmen sind in Geschwistergesellschaften angesiedelt. Die Beherrschung der zerstörerischen Kraft der Geschwisterrivalität ist die zentrale Aufgabenstellung auf dieser Stufe.

Das Vetternkonsortium

In den Folgegenerationen verwandelt sich die Geschwistergesellschaft meist in ein Vetternkonsortium. An die Stelle von Brüdern und Schwestern treten Vettern und Cousinen als Träger der dominanten familiären Inhaberschaft.

Die mit dem Übergang zum Vetternkonsortium einhergehenden Veränderungen sind beachtlich. Die Zahl der Inhaber wächst, die Nähe der Inhaber zum Unternehmen nimmt ebenso ab wie die Nähe innerhalb der Familie. Darüber hinaus muss die Familie lernen, mit dem Problem wachsender Diversität umzugehen. Da die Inhaber in der Regel unterschiedliche Lebensplanungen haben, entstehen Unterschiede bei Beteiligung und Teilhabe, die sich mit jeder Generation weiter verstärken. Die wachsende Zahl der Inhaber und ihre Unterschiedlichkeit bleiben nicht ohne Auswirkungen auf die Verteilung von Geld und Macht. Je höher die Zahl der Gesellschafter ist, desto geringer ist die Möglichkeit, familiären Gleichbehandlungserwartungen auf der Unternehmensebene Rechnung tragen zu können. Im Vetternkonsortium ist es oft faktisch nicht mehr möglich, alle Familienmitglieder zu Geschäftsführern zu machen oder in der Firma mitarbeiten zu lassen. Auch bei der Verteilung von Stimmrechten und Dividenden gibt es zunehmende Unterschiede. Dies führt bei manchen Inhabern zu einer nachlassenden Identifikation mit dem generationsübergreifenden Projekt und zu der Frage, ob es sinnvoll ist, das Unternehmen als Familienunternehmen fortzuführen.

Dass diese Frage reichlich Konfliktstoff beinhaltet, versteht sich von selbst. Dafür sind die interpersonalen Konflikte im Vetternkonsortium typischerweise reduziert. Die wachsende Entfremdung tut in dieser Hinsicht gut. Wer nicht gemeinsam im Sandkasten gespielt hat, steht weniger in der Gefahr, seine kindlichen Rivalitäten im Erwachsenenalter auf das Spielfeld des Unternehmens zu übertragen.

Mitunter kommt es im Vetternkonsortium allerdings zu einem Ausstrahlungseffekt der Rivalitäten aus der Geschwistergeneration, wenn Kinder von ihren Eltern instrumentalisiert werden, gewonnenes Terrain gegenüber einem anderen Familienstamm zu sichern oder verlorenes Terrain zurückzuerobern. Die Sprengstoffwirkung, die in solchen Rückspielen liegt, darf nicht unterschätzt werden.

Dazu kommen die fortwirkenden Problemstellungen aus der Geschwistergesellschaft: Ein möglicherweise nachlassender Unternehmergeist und mangelnde Inhaberqualifikation werden mit fortschreitender Entfremdung vom gemeinsamen Projekt immer wahrscheinlicher. Gezielte Programme, um dem entgegenzuwirken, sowie die Gestaltung professioneller Governance-Strukturen für Familie und Unternehmen, die neben einem ökonomischen auch einen emotionalen Wert erzeugen, sind richtige Antworten auf die systembedingten Herausforderungen des Vettern- oder Cousinenkonsortiums.

Die Familiendynastie

Das Vetternkonsortium währt in der Regel mehrere Generationen, bevor es aufgrund der großen Zahl beteiligter Inhaber in eine neue Erscheinungsform, die Familiendynastie, umschlägt. Mit der quantitativen Zunahme der Inhaberzahl verändert sich die Inhaberschaft auch qualitativ. Marginalisierung der Anteile sowie Entpersonalisierung der Beziehungen zum Unternehmen und innerhalb der Familie sind die konstituierenden Merkmale der Familiendynastie.

Die Herausforderungen, denen sich eine Familiendynastie gegenübersieht, sind mit denen des Vetternkonsortiums kaum mehr zu vergleichen. Rivalitäten zwischen den Inhabern spielen praktisch keine Rolle mehr. Dafür wird es zunehmend schwieriger, den Zusammenhalt zwischen den Familienmitgliedern und deren Identifikation mit dem Familienunternehmen aufrechtzuerhalten. Wenn der Clanchef einer Familiendynastie zur Gesellschafterversammlung oder zum Familientag ruft, kennt er im Zweifel nicht einmal alle Anwesenden mit Namen. Und er muss davon ausgehen, dass sich die Beteiligung für viele von ihnen ökonomisch nicht grundsätzlich von anderen Vermögenswerten unterscheidet. Wer ein Familienunternehmen mit einer Familiendynastie als dominantem Inhaber langfristig erfolgreich gestalten will, muss deshalb vor allem dafür Sorge tragen, dass sich die Beteiligung am Unternehmen für die Inhaber sowohl ökonomisch als auch emotional rentiert. Nicht zufällig besitzen erfolgreiche Familiendynastien immer auch große und erfolgreiche Familienunternehmen. Wer will, dass die Mitglieder der Dynastie bei der Stange bleiben, muss sicherstellen, dass der Wert des Unternehmens schneller wächst als die Zahl seiner Inhaber. Dazu sollte er eine Corporate Governance etablieren, die dem Problem der wachsenden Entfremdung der Gesellschafter durch eine zielgerichtete Repräsentation und Information begegnet.

Last but not least benötigt die Familiendynastie eine Family Governance, die ausreichend Anlässe schafft, die Familienmitglieder an das Unternehmen und an die Familie zu binden. Was in der Geschwistergesellschaft noch erlebte Selbstverständlichkeit ist, muss in der Familiendynastie zunehmend künstlich geschaffen werden.

Die Art der Einflussnahme der Familie auf das Unternehmen (Governance-Struktur)

Die zweite Dimension, in der sich Familienunternehmen voneinander unterscheiden, ist die Art und Weise, in der die Inhaberfamilie Einfluss auf die Führung ihres Unternehmens nimmt. Es ist wichtig, diese Unterschiede zu kennen, wenn wir die mit den verschiedenen Governance-Strukturen verbundenen Fragen angemessen beantworten wollen.

Das inhabergeführte Familienunternehmen

Viele Familienunternehmen werden von ihren Inhabern geführt. Die vollständige Identität zwischen Inhaberschaft und Führung ist vor allem bei Unternehmensgründern und bei kleinen Familienunternehmen die Regel. Aber auch in größeren Familienunternehmen bleibt die vollständige Identität von Inhaberschaft und Führung möglich, wenn der Kreis der Inhaber klein ist.

Die Vorzüge des inhabergeführten Familienunternehmens liegen auf der Hand. Als Folge der vollständigen Übereinstimmung von Inhaberschaft und Führungsmacht kann das Unter- nehmen alle Vorteile ausspielen, die sich aus der Abwesenheit des Prinzipal-Agenten-Konfliktes zwischen Inhabern und beauftragten Managern ergeben kann. Ein weiterer Vorzug ergibt sich mit Blick auf das innerfamiliäre Konfliktpotenzial. Neid, Eifersucht und Missgunst sind bei vollständiger Identität von Führung und Inhaberschaft ausgeschlossen oder – bei mehreren Inhaber-Managern – zumindest reduziert.

Auch die Herausforderungen sind offenkundig und im Grunde die gleichen wie bei der Alleininhaberschaft. Die Abhängigkeit des Unternehmens von einem Inhaber ist Fluch und Segen zugleich. Sabine Rau, international anerkannte Expertin für Familienunternehmen, hat dies wie folgt zusammengefasst:

„Die Chance und das Risiko einer solchen Struktur liegen in der Person des Unternehmers. Seine Grenzen definieren die Grenzen des Unternehmens. Seine Ausbildung, sein Wissen, seine Erfahrung und seine Intuition sind die Faktoren, von denen das Wohl und Wehe des gesamten Unternehmens (…) abhängt. Grenzen, die er persönlich nicht in der Lage oder willens ist, zu überschreiten, sind auch für das Unternehmen die Grenzen seiner Betätigung.“

Wie groß die Abhängigkeit vom Inhaber und Unternehmensführer tatsächlich ist, wird besonders beim vorzeitigen Ausfall des Unternehmers sowie bei der Regelung seiner Führungsnachfolge deutlich. Wer diese Probleme lösen will, muss dafür Sorge tragen, dass der Inhaber-Unternehmer zielgerichtet an der Verbesserung seiner persönlichen Wirksamkeit arbeitet, fehlende eigene Kompetenzen durch eine entsprechende Ergänzung des Managementteams kompensiert, einen Notfallplan für den Fall seines ungeplanten Ausfalls entwickelt und frühzeitig eine professionelle Planung der Führungsnachfolge in Angriff nimmt.

Das familiengeführte Familienunternehmen

Wenn in späteren Generationen die Zahl der Inhaber zunimmt, ist es irgendwann nicht mehr möglich, die vollständige Identität zwischen Inhaberschaft und Führung aufrechtzuerhalten. Nicht selten teilt sich die Gruppe der Inhaber dann in solche, die aktiv an der Führung des Unternehmens mitwirken, und nicht im Unternehmen tätige Inhaber. Aus dem inhabergeführten wird ein familiengeführtes Familienunternehmen.

Familiengeführte Familienunternehmen sind keine einfache Konstellation. Zwar ist die Übereinstimmung zwischen Inhabern und Führung als Folge der Führung durch eine Person aus dem Inhaberkreis weiterhin gewährleistet. Vollständige Interessenidentität besteht zwischen den Inhabern aber nicht mehr. Während das Unternehmen für die aktiven Inhaber Vermögenswert, Arbeitsplatz und Ort persönlicher Selbstverwirklichung ist, reduziert sich seine Bedeutung für die nicht im Unternehmen mitarbeitenden Inhaber auf einen emotional aufgeladenen Vermögenswert. Weil infolgedessen wichtige unternehmens- und inhaberstrategische Fragen unterschiedlich beurteilt werden, kommt es in familiengeführten Familienunternehmen häufig zu Konflikten zwischen tätigen und nicht tätigen Inhabern.

Konfliktträchtig ist häufig schon die Auswahlentscheidung selbst. Tätige Inhaber sind bei der Verteilung von Geld und Macht privilegiert und ihre Bevorzugung verletzt die familiäre Gleichbehandlungserwartung der anderen Inhaber. Keinesfalls alle Inhaberfamilien gehen professionell mit dieser Herausforderung um. Neid, Eifersucht und Missgunst sind an der Tagesordnung. Im familiengeführten Unternehmen stehen den Vorteilen aus der Übereinstimmung zwischen Inhabern und Führung also durchaus gewichtige Risiken gegenüber. Eingehen sollte sie nur, wer ihnen mit einer Governance gegenübertritt, die den Prinzipien der Professional Ownership (im Verhältnis zum Unternehmen) und der Fairness (im Verhältnis der Inhaber untereinander) verpflichtet ist. Beide Prinzipien werde ich zu Beginn des 3. Teils („Die Inhalte einer Inhaberstrategie“) noch näher erläutern.

Das familienkontrollierte Familienunternehmen

Manche Inhaberfamilie zieht aus den erwähnten Risiken den Schluss, es sei besser, die Führung des Unternehmens familienfremden Personen zu überlassen und sich auf die Wahrnehmung der Steuerungs- und Kontrollfunktion zu beschränken. Das familienkontrollierte Familienunternehmen vermeidet die Probleme des familiengeführten. Wo alle gleichermaßen von der Führung ausgeschlossen sind, können Neid und Interessenkonflikte zwischen tätigen und nicht tätigen Inhabern nicht gedeihen. Dafür entstehen im familienkontrollierten Familienunternehmen neue Herausforderungen. Wie finden und binden wir geeignete Manager von außen? Wie beherrschen wir den nun erstmals vollständig vorhandenen Prinzipal-Agenten-Konflikt und stellen sicher, dass die Manager von außen im Sinne der Familie handeln? Und wie gehen wir mit der Tatsache um, dass die Identifikation der Inhaber durch die wachsende Entfernung von der Macht leidet und der emotionale Wert ihrer Beteiligung sinkt?

Auch das familienkontrollierte Familienunternehmen benötigt eine professionelle Governance. Allerdings verschieben sich deren Schwerpunkte im Vergleich mit dem familiengeführten Unternehmen. Nicht Maßnahmen zur Befriedung des Innenverhältnisses der Inhaber stehen jetzt im Mittelpunkt, sondern Governance-Regeln, die das Unternehmen für von außen kommende Manager attraktiv machen, Interessenidentität zwischen Inhabern und Führung sicherstellen und den emotionalen Wert der Unternehmensbeteiligung für die Inhaberfamilie sichern.

Das fremdgesteuerte Familienunternehmen

Noch weniger Einfluss nimmt eine Familie, die nicht nur die Führung, sondern auch die Kontrolle ihres Unternehmens familienfremden Personen überlässt. Fremdgesteuerte Familienunternehmen sind in der Praxis selten, denn in der Regel führt der Verlust der Inhaberkontrolle früher oder später zum Verlust des Familienunternehmens. Allerdings wäre es falsch, die Verantwortung für das Scheitern allein den Externen zuzuweisen. Eine wesentliche Fehlleistung liegt bei den Inhabern selbst. Die Investition in ein Unternehmen stellt für die meisten Inhaber ein Klumpenrisiko dar, das bestenfalls so lange gerechtfertigt werden kann, wie die Inhaber in der Lage sind, die wirtschaftliche Entwicklung dieses Risikos maßgeblich zu gestalten. Eine Inhaberfamilie, die den Willen oder die Fähigkeit verliert, ihr Unternehmen entweder zu führen oder aus dem Kontrollorgan heraus zu steuern, muss im eigenen Interesse darüber nachdenken, ihr Risiko durch – zumindest teilweisen – Verkauf ihrer Unternehmensbeteiligung zu reduzieren und zu diversifizieren. Oder die Voraussetzungen schaffen und eine Rückgewinnung der Familienkontrolle anstreben.

Die Art der unternehmerischen Investition der Familie (Unternehmensstruktur)

Die dritte Dimension, in der Familienunternehmen sich voneinander unterscheiden, ist die Art der unternehmerischen Investition. Das Ein-Produkt-Unternehmen, die diversifizierte Gruppe oder die Family Offices wohlhabender Unternehmerfamilien – sie alle sind Familienunternehmen und verkörpern doch unterschiedliche Erscheinungsformen dieses Typs. Um die zentralen Herausforderungen der verschiedenen Erscheinungsformen besser zu verstehen, ist es sinnvoll, sie näher zu betrachten.

Das junge Familienunternehmen

Nicht immer steht am Beginn eines Familienunternehmens eine geniale Erfindung, stets aber beginnt seine Geschichte mit einem Pionier, der den Mut und die Kraft besitzt, ein Unternehmen zu gründen und zum Erfolg zu führen. In der Frühphase eines Familienunternehmens sind Chancen und Risiken extrem ausgeprägt. Die unternehmerische Kraft des Pioniers und eine überzeugende Geschäftsidee, Schnelligkeit, Flexibilität, eine hohe Mitarbeitermotivation sowie die anfängliche Nichtbeachtung durch die Großen im Markt eröffnen Chancen, wie sie in späteren Phasen des Lebenszyklus nicht wiederkehren. Aber auch die Risiken sind unvergleichlich groß. Das Unternehmen ist nicht nur stark von der Person des Unternehmers und der Kraft seiner Geschäftsidee abhängig, sondern auch in hohem Maße verletzbar. Und der Erfolg lässt meist länger auf sich warten, als der junge Unternehmer glaubt. Das junge Familienunternehmen braucht den Mut, das Durchhaltevermögen und die Selbstausbeutung des Unternehmers, nicht selten auch die seiner Familie. Dazu muss es rasch eine geeignete Geschäftsidee finden, professionell werden und lernen, die typischen Gründerrisiken zu beherrschen.

Das fokussierte Familienunternehmen

Übersteht das junge Unternehmen die Pionierphase erfolgreich, wird es zu einem fokussierten Familienunternehmen. Es hat eine erfolgversprechende Geschäftsidee gefunden und begonnen, diese auszunutzen. Es wächst und reift und bleibt doch fokussiert, auch wenn Ausflüge in verwandte Produkte oder Dienstleistungen die Abhängigkeit von der ursprünglichen Geschäftsidee verringern helfen.

Das fokussierte Familienunternehmen kann die Vorzüge der Fokussierungsstrategie für sich nutzbar machen. Wahrscheinlich gibt es kein Strategiekonzept, das kurzfristig eine bessere Wertentwicklung ermöglicht als eine konsequent angewandte Fokussierungsstrategie. Und zwar nicht nur in ökonomischer, sondern auch in emotionaler Hinsicht. Kein anderer Unternehmenstypus ist in der Lage, mehr Stolz und Identifikation mit dem eigenen Unternehmen zu erzeugen als ein fokussiertes Unternehmen mit einer starken (Marken)Persönlichkeit.

Aber die Fokussierung birgt auch Risiken. Zwar hat das fokussierte Familienunternehmen die typischen Risiken der Gründungsphase in den Griff bekommen. Es ist erfolgreich, stark und mit den erforderlichen Ressourcen ausgestattet. Dafür sieht es sich nun neuen, andersartigen Risiken ausgesetzt. Das mit der Fokussierung verbundene Wachstum stellt hohe Anforderungen an das Management und birgt die Gefahr einer überambitionierten Expansion. Später kommen dann die Risiken der Reifephase, insbesondere der Sieg der Optimierung über die Innovation, hinzu.

Das für fokussierte Familienunternehmen größte Risiko aber resultiert aus dem Gesetz des Lebenszyklus der Märkte. Wenn es richtig ist, dass Märkte nicht nur entstehen und wachsen, sondern auch reifen und vergehen, dann ist das fokussierte Familienunternehmen einem systemimmanenten Existenzrisiko ausgesetzt. Und es gehört zu den zentralen Aufgabenstellungen in fokussierten Familienunternehmen, auf Inhaber- und/oder auf Unternehmensebene eine adäquate Antwort auf dieses Risiko zu finden.

Das diversifizierte Familienunternehmen

Manche Inhaberfamilien entscheiden sich deshalb zu einer Diversifikation ihres unternehmerischen Risikos. So wie die Oetkers aus Bielefeld. Das 1891 mit der Produktion von Backpulver gegründete Unternehmen ist inzwischen in einer Vielzahl unterschiedlicher Geschäfte tätig: Nahrungsmittel, Getränke, Schifffahrt, Bankgeschäfte, Chemie und Hotels gehören zum Portfolio. Damit verkörpert Oetker den Idealtypus eines diversifizierten Familienunternehmens. Anstatt alle Eier in einen Korb zu legen, haben die Inhaber eine Strategie der Risikostreuung gewählt, ohne ihren unternehmerischen Führungsanspruch aufzugeben. Alle Unternehmensbereiche werden unternehmerisch geführt. Der Unterschied zum fokussierten Familienunternehmen besteht lediglich darin, dass es sich um verschiedene Unternehmen mit unterschiedlichem Risikoprofil handelt.

Eine Diversifikationsstrategie begrenzt nicht nur objektiv das Risiko der Inhaber. Sie kommt auch dem Umstand entgegen, dass deren Risikoneigung mit dem Fortschreiten in der Generationenfolge nachlässt. Während für den Gründer Risiko ein Fremdwort ist, haben die nachfolgenden Generationen ein anderes Verhältnis zu diesem Thema. Kein Wunder: Anders als der Gründer haben sie etwas zu verlieren, noch dazu etwas, das sie nicht oder nur teilweise selbst geschaffen haben. Wer sich als Teil einer Generationenkette versteht, muss von seinem Selbstverständnis her die Risiken des ihm vorübergehend zur treuhänderischen Verwaltung anvertrauten Gutes begrenzen und ein angemessenes Verhältnis zwischen der Nutzung unternehmerischer Chancen und der Vermeidung unternehmerischer Risiken herzustellen versuchen.

Die diversifizierte Familienunternehmung ist eine geeignete Antwort auf diese Herausforderung. Aber sie stellt auch neue und andersartige Herausforderungen an Management und Inhaberschaft. Diversifikation ist kein leichtes Geschäft. Wer erfolgreich in einem Markt ist, muss dies nicht automatisch auch in jedem anderen sein. Die Kompetenzen, die den Erfolg eines Unternehmens begründen, lassen sich nicht ohne Weiteres auf andere Geschäftsfelder übertragen. Ganz abgesehen davon, dass es für den Aufbau und die Führung einer diversifizierten Unternehmensgruppe anderer Kompetenzen bedarf als für die Führung eines fokussierten Unternehmens. Ohne die Fähigkeit zu einem professionellen Portfoliomanagement lässt sich ein diversifiziertes Familienunternehmen nicht erfolgreich betreiben. Hinzu kommt, dass die für Familienunternehmen ohnedies bestehende Herausforderung, Erfolg mit knappen Ressourcen suchen zu müssen, durch die Aufteilung auf verschiedene Aktivitäten zusätzlich erschwert wird. Und zu guter Letzt habe ich bei meiner Arbeit mit diversifizierten Familienunternehmen die Erfahrung gemacht, dass diese in der Regel eine wesentlich geringere emotionale Bindekraft und Identifikation der Inhaber mit ihrem Unternehmen erzeugen als fokussierte Familienunternehmen.

Keine Frage: Die dargestellten Probleme sind lösbar. Aber keine Inhaberfamilie sollte sich im Vertrauen auf die risikobegrenzenden Effekte einer Diversifikationsstrategie allzu leicht- fertig in das Abenteuer eines diversifizierten Familienunternehmens stürzen. Diese Effekte stellen sich nämlich keineswegs von alleine ein, sondern nur, wenn die Inhaber eine überzeugende Diversifikationsstrategie haben, die notwendigen Kompetenzen aufbauen und dafür sorgen, dass der unvermeidliche Identifikationsverlust durch ein Maßnahmenpaket zur Stärkung des emotionalen Wertes auf Eigentümerseite kompensiert wird.

Das Family Investment Office

Im Juni 1999 verkaufte der Unternehmer Otto Happel sein Familienunternehmen, den Anlagenbauer GEA, an eine börsengehandelte Publikumsgesellschaft. Es war das Ende der GEA als Familienunternehmen, das Ende von Otto Happel als Familienunternehmer war es nicht. Happel änderte lediglich den Gegenstand seiner unternehmerischen Tätigkeit von einem fokussierten Familienunternehmen in ein Family Investment Office und investiert heute mit unternehmerischem Anspruch in den verschiedensten Asset-Klassen von Direktbeteiligungen bis hin zu Immobilien.

Happel ist beileibe kein Einzelfall. Auch viele andere Inhaberfamilien, die ihre ursprünglichen Familienunternehmen verkauft haben, agieren inzwischen mit Family Investment Offices am Markt. Im Vergleich zum diversifizierten Familienunternehmen wird die Risikobegrenzung beim Family Investment Office noch einen Schritt weiter getrieben. Unternehmerfamilien, die ein Family Investment Office besitzen, handeln als Investoren, nicht als aktive Unternehmer (sieht man vom Family Investment Office selbst einmal ab). Ihr Erkennungsmerkmal ist der (überwiegende) Verzicht auf unternehmerische Führung, ihr Primärziel die unternehmerische Vermögensverwaltung und nicht das Betreiben eines oder mehrerer Unternehmen.

Für die Chancen und Herausforderungen dieses Unternehmenstyps gelten die Ausführungen zum diversifizierten Familienunternehmen daher in gesteigerter Form. So ist die risikobegrenzende Wirkung der Diversifikation durch die stärkere Vermögensstreuung noch größer als beim diversifizierten Familienunternehmen. Aber auch die Herausforderungen sind entsprechend größer. Die Kompetenzen, die für Aufbau und Betrieb eines Family Investment Office benötigt werden, sind gänzlich andere als diejenigen, die für die Führung eines oder mehrerer Unternehmen erforderlich sind. Und eine emotionale Bindekraft für die Inhaber geht von einem Family Investment Office kaum noch aus. Geld alleine macht nicht stolz. Etliche Familien, die ihre Familienunternehmen zunächst verkauft und ein Family Investment Office betrieben haben, sind später wieder zum Betrieb eines „richtigen“ Familienunternehmens zurückgekehrt.

Arbeiten mit dem 3-Dimensionen-Modell

Das 3-Dimensionen-Modell gibt der Inhaberfamilie rasch und unkompliziert Hinweise darauf, welche Fragestellungen sie besonders beachten muss, wenn das dynastische Projekt gelingen soll. Um erfolgreich mit dem Modell zu arbeiten, muss die Inhaberfamilie nur drei simple Fragen beantworten. Sie lauten:

- Wem gehört das Unternehmen? (Inhaberstruktur)

- Wer führt und wer kontrolliert das Unternehmen? (Governance-Struktur)

- Welche Art von Unternehmen betreiben wir? (Unternehmensstruktur)

Die Beantwortung dieser drei einfachen Fragen klärt zunächst die wichtige Vor-Frage: Welcher Typus Familienunternehmen sind wir?

Die Antwort auf diese Frage führt dann ohne Weiteres zu den potenziellen Schlüsselherausforderungen für den ermittelten Typus.

Anschließend muss dann nur noch ermittelt werden, welche Bedeutung die potenziellen Schlüsselherausforderungen in unserem Familienunternehmen und unserer Unternehmerfamilie tatsächlich haben. Das kann in Gesprächen und mithilfe von Checklisten und Scoring-Modellen ermittelt werden.

Auf die gleiche Weise kann vorgegangen werden, um frühzeitig zu ermitteln, welche Konsequenzen mit geplanten Veränderungen verbunden sind. Egal, ob im Zuge der Nachfolge ein Übergang vom Alleininhaber zur Geschwistergesellschaft geplant ist oder eine Inhaberfamilie von der bisherigen Familienführung (familiengeführtes Familienunternehmen) auf Fremdmanagement (familienkontrolliertes Familienunternehmen) wechseln will: All diese Veränderungen verändern die Struktur des Familienunternehmens und führen zu vollständig neuen Fragestellungen. Das 3-Dimensionen-Modell erlaubt es, diese frühzeitig zu erkennen und schon im Vorfeld sachgerechte Lösungen zu entwickeln. Ein wertvoller Vorteil.

Natürlich ist das 3-Dimensionen-Modell kein schlichter Automat. Die Wirklichkeit ist mitunter komplizierter, als sich das mit einem vereinfachenden Modell einfangen ließe. Das sollten Sie bei der Analyse nicht vergessen. Aber hilfreich ist ein solches Modell trotzdem. Getreu der Devise: Gute Konzepte sind wie Landkarten. Sie sind nicht die Wirklichkeit. Aber sie erleichtern das Navigieren in der Wirklichkeit.